目次

融資の種類

一般的に、融資は契約書を交わして口座にお金が振り込まれるというイメージがあるかもしれません。

しかし、実は融資の仕方には様々な形があります。この記事では融資の仕方の種類について解説します。

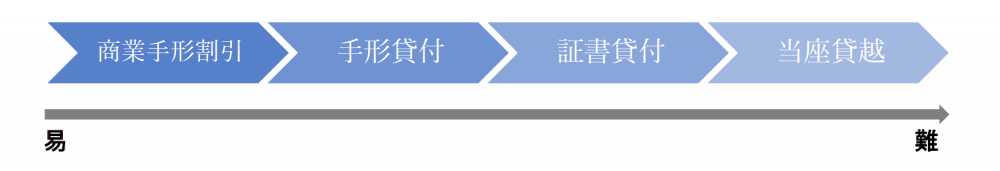

融資の種類は大きく分けると以下の4つです。

- 商業手形割引

- 手形貸付

- 証書貸付

- 当座貸越

下図のように融資の種類によって融資の難易度が変わります。右に行けば行くほど銀行のリスクが増すことから融資の難易度が高くなります。

それでは、各融資の種類について解説します。

商業手形割引

商業手形割引は企業が売上代金の決済として受取手形を受けた場合にこの受取手形を銀行が買い取る仕組みのことです。一般的には「手形割引」や「割引」と呼ばれます。

厳密にいえば手形の買い取りなので融資とは少々異なります。

銀行にとっては買い取った手形を期日に取り立てることができるため、手形が不渡りにならない限り貸倒れリスクがなく、普通の融資よりリスクが小さい融資とされています。もっとも、不渡りになった場合には買い戻し義務が生じます。そのため、割引を依頼する企業(融資を受ける企業)の信用状況等も大事ですので、財務状況や借入状況によっては断られることもあります。

利用頻度の高い業種として、製造業、建設業、卸売業などが挙げられます。

手形貸付

手形貸付とは、約束手形を担保にして借入をする方法です。一般的に「手貸し」などと呼ばれています。手形貸付は手続きが簡単なので、利用頻度の高い短期融資に向いています。

建設業、IT業などで用いられています。建設業の場合、工事完了後、売上代金が入金されるまでに発生する部材費や外注費などの運転資金として手形貸付で借り、売上代金が入金されたときに返済するというように使います。

証書貸付

証書貸付とは、その名の通り証書を交わして融資をする方法です。証書というのは契約書のことです。つまり、契約書を取り交わして行う融資のことを証書貸付と呼んでいるんですね。

契約書を交わすということは、契約書を作成したり保証人を用意したり、印鑑証明書を取得したり…と必要書類が多くなり煩雑になるということです。ですので、頻繁に行う融資にはあまり向いてなく、1年以上の長期の融資に向いています。もっとも、場合によってはボーナスや納税資金として6か月程度の借入をすることもあります。

当座貸越

当座貸越とは、当座預金口座に極度額という限度額を設定し、その範囲内ならいつでもいくらでも借入れることができる制度です。必要な時にすぐに資金調達が可能となります。「そんな便利な制度があるなら是非使いたい!」と思われるかもしれませんが、銀行にとってはリスクが高い方法のため、財務状況が良い起業でないと利用するのは難しいです。

つなぎの運転資金として利用しやすいため、運転資金の資金調達が頻繁に行われる建設業、製造業、IT業などで利用されます。