目次

資金調達の種類

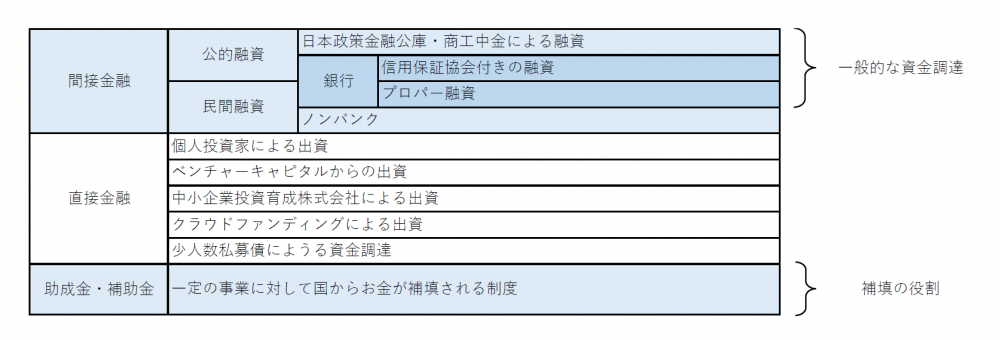

中小企業の資金調達では一般的に下図のような方法が考えられます。

大きく分けると間接金融、直接金融、補助金・助成金の3種類に分けられます。

間接金融はいわゆる融資のことを指します。融資をする機関によって公的融資と民間融資に分けられます。公的融資は政府系金融機関のことで、日本政策金融公庫と商工中金があります。

民間融資は銀行、信用金庫、信用組合、ノンバンク(高利貸し)などが挙げられます。もっとも、銀行の場合、信用保証協会付きの融資とプロパー融資があり、信用保証協会は公的な保証なので公的融資の面が強く、プロパー融資こそが民間融資であるとも言えます。

直接金融は投資家から直接的に資金調達する方法です。一般的な中小企業ではなかなか直接金融による資金調達はなじみがないかもしれませんが、銀行からの借入ができない場合や、事業に新規性・発展性等がある場合には投資家から出資を受けるということもあり得るでしょう。

助成金・補助金は資金調達というよりも補填のイメージが強いです。一定の要件を満たしたうえで申請をし、採択されたら補助されるという国の制度です。

どの方法で資金調達すれば良い?

一般的には公的融資や保証協会付き融資から入り、いずれはプロパー融資を目指すというのが資金調達の王道パターンです。

とは言っても、資金調達の理由(経緯)、資金使途(何に使うのか)、融資金額(いくら必要か)等の状況によって使うべき資金調達方法は変わります。もっとも、どれでも自由に使えるというわけではないため、御社にとって最適な資金調達方法を検討すべきです。具体的には、担保は必要か?保証が必要か?利率はいくらか?上限額はいくらか?等を検討すべきでしょう。

以下では、代表的な金融機関についてざっくり解説します。

日本政策金融公庫

創業後間もない企業や小規模な中小企業でよく利用されるのが日本政策金融公庫(以下「公庫」)です。公庫には国民生活事業と中小企業事業に部が分かれており、国民生活事業の方が融資金額が少額となります。国民生活事業からお取引を始め、企業規模が大きくなってくると中小企業事業を案内されたりします。

公庫のメリットは

②固定金利

③無担保・無保証人制度がある

④不動産を担保にする場合の担保設定時の登録免許税が非課税(資本金5億円未満の企業)

が挙げられます。

銀行融資

先ほどは公庫のご紹介をしましたが、中小企業の資金調達といえばやはり銀行取引でしょう。銀行取引には信用保証協会付き(以下「協会付き」)の融資とプロパー融資(信用保証協会がつかない融資)があります。

協会付き融資

協会付きは業歴が若かったり、決算内容が芳しくない場合などに利用される融資方法です。協会付きにすることで、信用を担保してもらい融資を受けやすくなります。もっとも、信用保証協会が保証するかどうかを決めるので、必ず保証してもらえるわけではありません。また、協会付きにすることで、信用保証協会への保証料が発生します。

なお、信用保証協会はどんな企業でも利用できるわけではなく、資本金額と従業員数で制限されています。例えば、製造業の場合だと資本金は3億円以下または従業員数300人以下でないと信用保証協会を付けられません。稀に、増資をすることで信用保証協会が使えなくなるケースもありますので、増資する場合はこの信用保証協会の制限も考慮しましょう。

ところで、信用保証協会による保証限度額は一企業あたり2億8千万円です。この内、無担保枠が8千万円(この8千万円の内、無担保無保証枠が1,250万円あります)です。つまり、信用保証協会が保証してくれる限度額は全部で2億8千万円までで、もし担保なしで保証を受けたいなら8千万円まで保証してくれますよ、ということです。

ここで気を付けていただきたいことがあります。

例えば、既に協会付きで無担保で4千万円借入しているとしましょう。そうすると、無担保枠は8千万円だから、あと4千万円を無担保で借りられる!と思うかもしれません。が、信用保証協会は審査をして保証金額を決めるため、必ずしも8千万円満額まで借りられるということではありません。この点はご注意下さい。

プロパー融資

プロパー融資とは、銀行が信用保証協会を付けずに銀行独自でリスクを負担する融資方法です。プロパー融資は銀行がリスクを背負う形となるため、銀行との信頼関係や会社の財務状況が良好であることがマストです。

自治体の制度融資

制度融資とは、ご商売をされている各自治体で、一定の条件を満たした場合には利子補給や保証料を助成することで補助しますよという融資です。金利が通常よりも安くなる場合もありますので検討すべきでしょう。もっとも、手続きに少々時間がかかってしまうのが難点です。スピーディーな融資を検討する場合は他の方法が良いかもしれません。